Menú

Cerrar

POR QUÉ ES UN BUEN MOMENTO PARA EVALUAR LAS OPCIONES DÓLAR-PESO EN COLOMBIA

Autor: NetGO Financial Risk Management

Fecha: Agosto 2023

Compartir

[kiwi-social-bar id="743"]

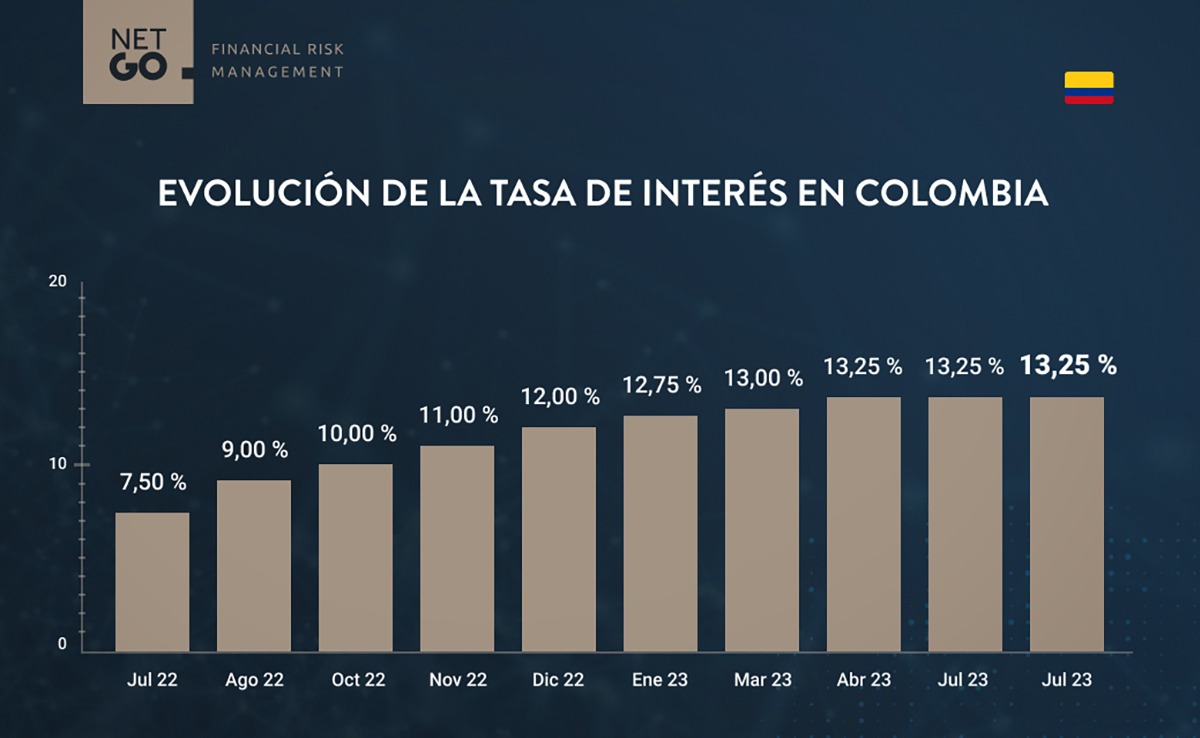

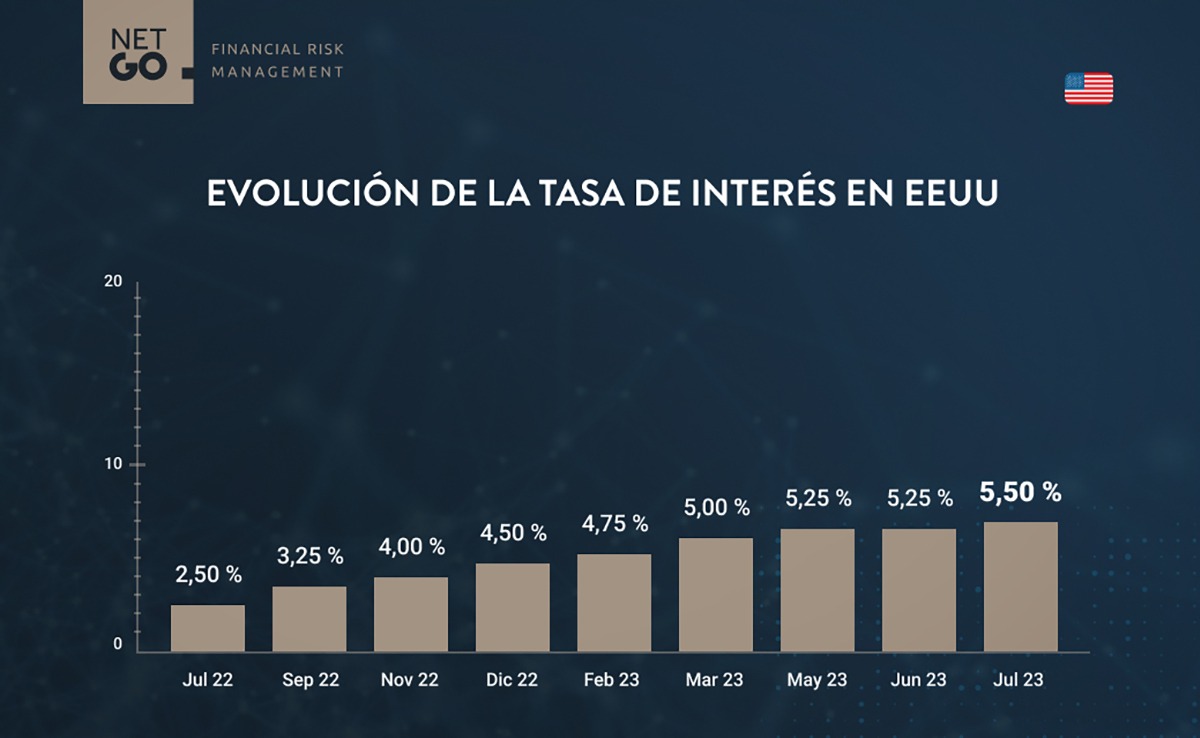

El Banco de la República definió a fines de julio continuar con una política monetaria restrictiva, manteniendo la tasa de intervención colombiana en 13,25% con el objetivo de seguir bajando la inflación. La medida se adoptó casi en paralelo con un incremento de tasas por parte de la FED en EEUU, que las dejó en el rango 5,25% – 5,50%.

Este menor diferencial de tasas reconfiguró el panorama para las empresas a la hora de pensar en una estrategia de cobertura cambiaria.

Contexto macroeconómico

El Índice de Precios al Consumido (IPC) viene mostrando una desaceleración desde comienzos de año en Colombia, pero aún se mantiene elevado en relación al de otros países de la región, y lejos de la meta del 3% anual (a junio se situaba en 12,1%). De allí que el Banco de la República continúe con altas tasas que por un lado han fortalecido al peso colombiano, pero a la par empeoraron las perspectivas de crecimiento del PIB para este año.

La lenta -pero sostenida- caída de la inflación, está contribuyendo a mejorar las expectativas del mercado, situación a la que también contribuyen un menor riesgo institucional y de reformas. Frente a este panorama de mayor moderación, ¿sirve definir una política de cobertura?

Estrategias de cobertura

En artículos anteriores hemos explicado por qué no es conveniente desarmar posiciones, incluso en este contexto. Todavía persisten focos de alta incertidumbre a nivel internacional como la guerra entre Rusia y Ucrania, el fenómeno climatológico de El Niño y la lenta recuperación de China. Cabría sumar otros de orden local, como la proximidad de las elecciones regionales y la menor intención de ejecutar inversiones y tomar decisiones estratégicas por parte de empresas.

Sin embargo, sí cabría analizar cuáles son las opciones de cobertura más convenientes ante el cambio de escenario. Por un lado, el menor diferencial de tasas reduce el precio de los puntos forwards. Sin embargo, el diferencial se ubica en torno a los 8 puntos, por lo que esta alternativa sigue siendo algo costosa para las empresas.

En cambio, sí existe hoy mayor incentivo para evaluar un instrumento más sofisticado como es una opción peso – dólar. A diferencia de un forward, en el que tienes obligación de comprar o vender una moneda a un precio fijo en una fecha futura, en una opción cuentas con el derecho (pero no la obligación) de hacerlo.

Esto te aporta mayor flexibilidad para gestionar tu riesgo financiero. Cabe aclarar que para tomar una opción, debes pagar una prima al inicio, lo cual suele desincentivar a muchas empresas, pero el mercado ofrece negociar opciones OTM que suelen tener unas mejores primas, y te cubren de escenarios catastróficos. De todas maneras, las primas de opciones ATM ahora están más baratas, por lo que constituyen un instrumento a considerar con atención.

Si tienes dudas o quieres saber más al respecto, te invitamos a que nos escribas a consulting@netgo.net.