Menú

Cerrar

Las 6 razones por las que se desacelera el crédito en moneda local en Colombia

Autor: NetGO Financial Risk Management

Fecha: Mayo 2023

Compartir

[kiwi-social-bar id="743"]

La desaceleración del total de la cartera de crédito se acentuó durante el primer trimestre de 2023 en Colombia. A su vez, la tendencia creciente con las que venían las tasas de interés de los depósitos y de algunas modalidades de préstamos se detuvo.

Algunas de las razones que explican este fenómeno, de acuerdo al Banco La República:

- Tasas de interés de crédito altas, aunque con menores expectativas de ajustes significativos

- Condiciones financieras externas más apretadas

- Primas de riesgo país en niveles elevados

- Incrementos en la mora de la cartera

- Mayores exigencias para otorgar crédito por parte de las entidades financieras en Colombia

- Incremento de deuda y carga financiera de agentes

El crédito en Colombia por sectores

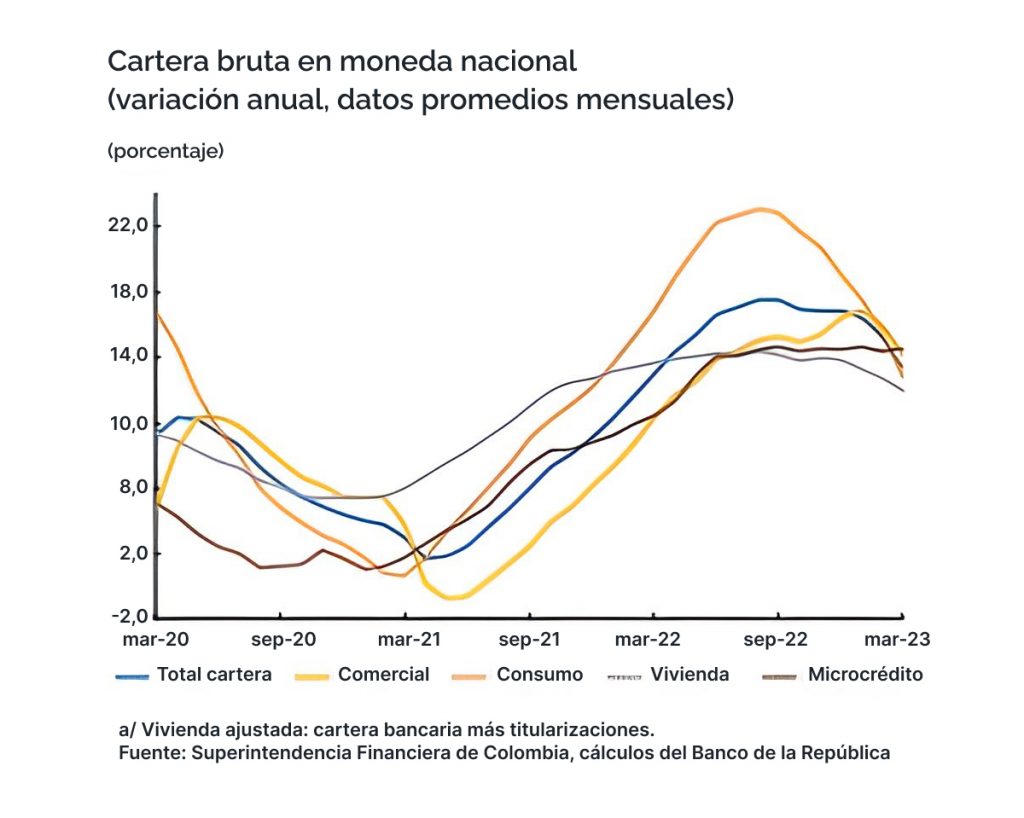

En marzo, el crecimiento anual de la cartera total de créditos en moneda nacional fue del 13,4% (2,2% real), menor en 3,4 puntos frente a lo registrado en diciembre. Este comportamiento estuvo liderado por la cartera de consumo, que entre diciembre y marzo registró una leve caída en su nivel y una desaceleración en su crecimiento anual del 19% al 12,8% (1,3% real).

Los préstamos para compra de vivienda registraron una desaceleración más lenta (de 13,9% a 12%), mientras que los préstamos comerciales se incrementaron un 14,2% anual en marzo (3,4 %, real), cifra inferior al 16,4% de diciembre.

El crédito comercial en dólares otorgado por los bancos nacionales mostró una leve recuperación, con un 4,7% de crecimiento anual en marzo, mientras que los bonos colocados en el mercado nacional se contrajeron un 5,4%. Finalmente, la modalidad de microcrédito tuvo un ligero aumento del crecimiento anual, al pasar del 14,4 % al 14,6 % (2,9 %, real) entre diciembre y marzo, respectivamente.

Ajustes en la Tasa de Política Monetaria

En marzo se detuvo la tendencia creciente de las tasas de interés nominales y reales de los depósitos a plazo y de algunas de crédito. En el primer trimestre se redujo la magnitud de los aumentos de la tasa de interés (75 pb en enero y 25 pb marzo) y a marzo la situó en el 13%.

En el mercado monetario, las tasas de interés con plazos menores a seis meses se han ajustado al mismo nivel de la TPM, mientras que la IBR a doce meses se situó en marzo, en promedio, 60 pb por debajo. Este comportamiento sugiere expectativas de estabilidad en la TPM en los próximos meses y probables reducciones desde el último trimestre del año.

Por el lado de las captaciones bancarias, las tasas de interés de los depósitos de ahorro aumentaron y alcanzaron el 7,1 %. Por su parte, las tasas de interés de los Certificados de Depósito a Término (CDT), única fuente de crecimiento de los depósitos desde el año anterior, disminuyeron en marzo y se situaron por debajo de las observadas en diciembre de 2022.