Menú

Cerrar

De LIBOR a SOFR: cuáles son las diferencias y los conceptos claves en la transición

Autor: NetGO Financial Risk Management

Fecha: Noviembre 2022

Compartir

[kiwi-social-bar id="743"]

En poco más de medio año la LIBOR desaparecerá, y SOFR la reemplazará por completo. Ante la proximidad del cambio, se vuelve imprescindible conocer con claridad las diferencias entre ambas tasas, así como también los instrumentos que el mercado fue creando para saldar los obstáculos surgidos de la transición.

¿En qué se diferencian LIBOR y SOFR?

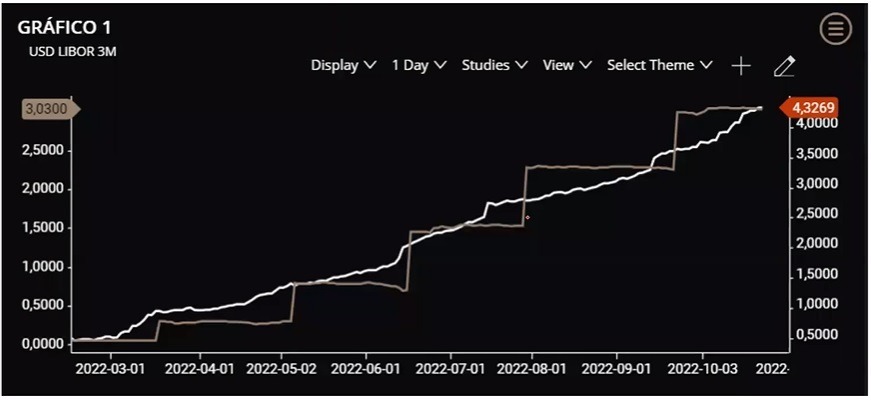

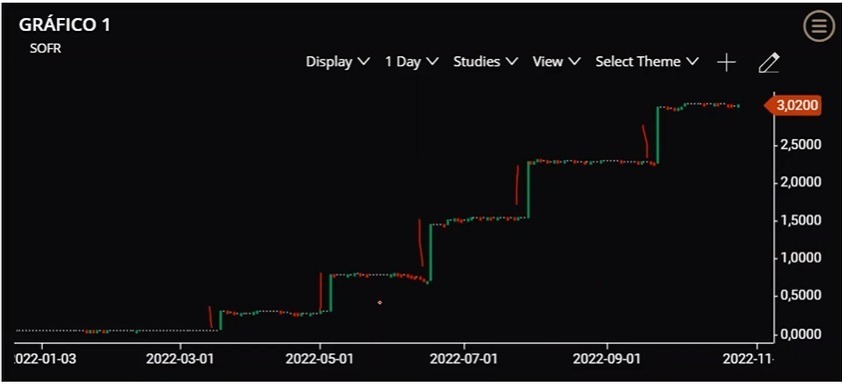

LIBOR representa una intención de préstamos interbancarios a un plazo determinado. Surge de encuestas a bancos y cuenta con cierto riesgo. En cambio SOFR es representativa de transacciones en dólares, es overnight y tiene respaldo de bonos del Tesoro de Estados Unidos, por lo que el riesgo es mínimo. Cabe aclarar que SOFR no es la tasa de política monetaria de la Fed, aunque sigue su comportamiento.

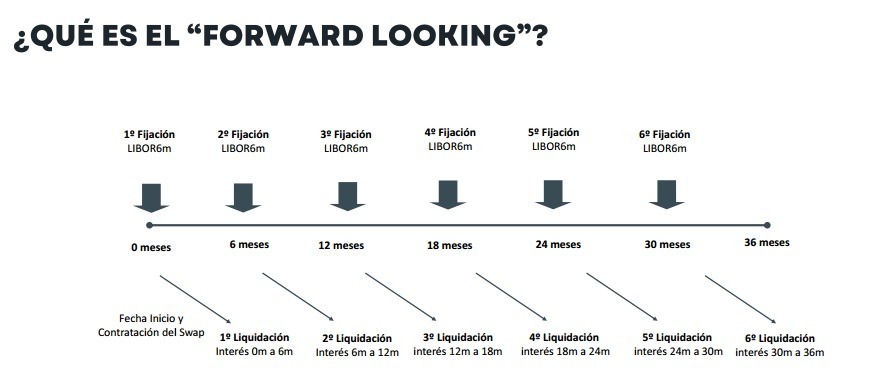

Otra diferencia fundamental reside en que LIBOR es forward looking, por lo que el día cero ya se sabe cuánto se va a pagar en el plazo determinado. Mientras que en SOFR no hay distintos plazos, sino que la tasa es a un sólo día. Además es backward looking: cuando llega el día del cupón se mira para atrás para determinar cuál es la tasa a pagar como interés. El problema es que hasta tanto llegue el día de vencimiento, no se sabe cuánto hay que pagar.

¿Qué son la Daily Compounded SOFR y la Term SOFR?

Daily Compounded SOFR es una tasa diaria compuesta de SOFR a un plazo determinado, como pueden ser seis meses. Es otras palabras, se trata de un promedio acumulado de SOFR para cada uno de estos pagos. Es un proxy basado en observaciones de intereses devengados durante el periodo en cuestión.

Pero más allá de este instrumento, y del avance que fue pasar a una tasa como SOFR que representa mejor riesgos sistémicos y de mercado, muchos plantearon problemas operativos y de flujo de caja al tener que empezar a trabajar con una tasa backward looking. A partir de ello, la Chicago Mercantil Exchange (CME) creó la Term SOFR, es decir, una SOFR forward looking pero basada en transacciones de mercado, no en la potencial intención de préstamos como la LIBOR.

Para eso, la CME toma los futuros que se operan en su plataforma, y que cuentan con enorme liquidez, y de ahí desprende cómo se comportará SOFR a uno, tres, seis o doce meses, en función de la tasa que se publica todos los días en estos periodos.

¿Daily Compounded SOFR a seis meses es lo mismo que Term SOFR a seis meses? La respuesta es no. Mientras la Term SOFR es la mirada de cómo cree el mercado que estará la SOFR en seis meses más a partir de transacciones a futuro, la Daily Compounded SOFR es efectivamente cómo fue el día a día de la SOFR en los últimos seis meses promedio.

¿Para qué sirven Lookback y Fallback?

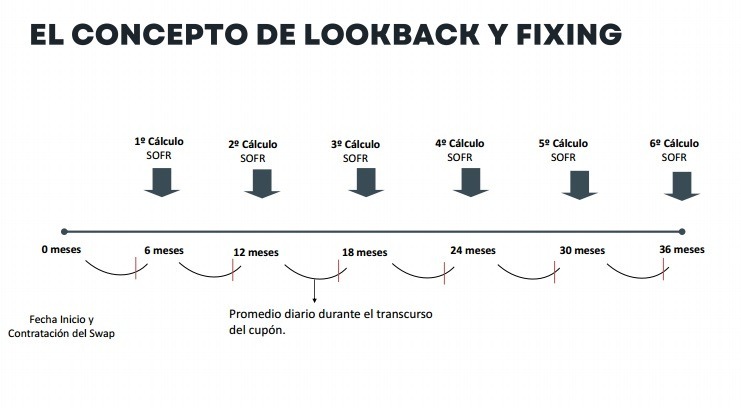

Con la transición de LIBOR a SOFR aparecieron algunos conceptos relevantes, uno de ellos es Lookback. ¿De qué se trata? Recordemos que cuando uno tomaba un crédito con LIBOR, utilizaba el Fixing para calcular el interés, comenzando desde el día en que parte el cupón y llegando a su finalización. Ese mismo Fixing se utiliza en Term SOFR, mientras que en Daily Compounded SOFR se emplea el Lookback, que tiene que ver con el cálculo de hasta qué día para atrás se considera para obtener el promedio. En la práctica, el Lookback se ubica siempre entre 5 y 2 días para atrás.

Otro concepto importante, sobre todo para aquellos que todavía estén en LIBOR y no se han pasado a SOFR, es Fallback. Se trata de un indicador que se publica todos los días, y que básicamente muestra en cuánto tengo que ajustar SOFR para que represente a LIBOR tres meses, por ejemplo. ¿Cuál es su lógica? La de un backup en caso de que no se cambie a tiempo el crédito de LIBOR a SOFR. Simplificando la fórmula a tres meses sería la siguiente: LIBOR 3M = SOFR+ Fallback 3M. Pero vale la pena reiterarlo: se trata de una alternativa de emergencia, la idea es no tener que recurrir al Fallback.